Actualisation des frais de repas déductibles pris au travail en 2022

Les dépenses à caractère personnel ne sont pas déductibles des bénéfices imposables à l’impôt sur le revenu. Toutefois, les frais supplémentaires de repas exposés régulièrement sur les lieux d'exercice de leur activité professionnelle par les travailleurs indépendants (qu’ils soient artisans, commerçants ou libéraux) sont considérés, sous certaines conditions, comme des dépenses nécessitées par l'exercice de la profession admises en déduction du bénéfice imposable.

Pour un repas, le montant déductible est égal à la part excédant un seuil correspondant à la valeur du repas que le professionnel aurait pu prendre à son domicile. Ensuite, la dépense ne doit pas être excessive, aussi la valeur du repas ne doit pas excéder un certain plafond. Seuil et plafond sont revalorisés tous les ans par l'administration.

Pour l’année 2022, la valeur du repas pris au domicile est évaluée forfaitairement à 5,00 € TTC et la valeur du plafond est fixée à 19,40 € TTC (contre respectivement 4,95 € et 19,10 € en 2021). Le montant maximum admis en déduction s’élève donc à 14,40 € par repas.

Autrement dit, en 2022, pour une note de restaurant de 20 €, la part déductible du repas s’élèvera au montant excédant 5 € et inférieur à 19,40 €, soit 14,40 € TTC.Pour une note de restaurant de 16 €, le montant déductible s’élèvera à 11 € (= 16 - 5).

Frais professionnels

LE BARÈME FORFAITAIRE DES FRAIS DE CARBURANT POUR 2021 EST PUBLIÉ

L’Administration fiscale vient de mettre à jour pour 2021 les barèmes d’évaluation forfaitaire des frais de carburant relatifs aux véhicules automobiles d’une part, et aux vélomoteurs, scooters et motocyclettes d’autre part. Compte tenu de la hausse des frais de carburant en 2021, les barèmes sont fortement revalorisés comme annoncé récemment par le Gouvernement.

Les barèmes donnent un tarif au kilomètre en fonction de la puissance fiscale ou de la cylindrée du véhicule utilisé, et du nombre de kilomètres parcourus dans l’année.

Les personnes pouvant recourir à ces barèmes pour évaluer les frais de carburant d’une année sont les suivantes :

- les titulaires de bénéfices non commerciaux locataires d’un véhicule pris en leasing ou en crédit-bail ;

- les titulaires de bénéfices industriels et commerciaux et les sociétés civiles de moyens (SCM) relevant du régime simplifié d’imposition ;

- sous certaines conditions et limites, les associés d’une société de personnes (relevant des BIC, des BNC ou des BA) relevant de l’article 151 nonies du CGI ;

- les exploitants agricoles ;

- les salariés ayant opté pour la déduction de leurs frais réels.

L’application de cette mesure de tolérance pour l’évaluation des frais de carburant concerne les véhicules, inscrits ou non à l’actif professionnel, affectés à un usage mixte (professionnel et personnel). Ne peuvent en revanche recourir à ce barème les professionnels qui utilisent des véhicules exclusivement à titre professionnel, telles que les entreprises de transport de personnes ou de marchandises (taxis, transporteurs).

L’utilisation du barème carburant implique que le professionnel soit en mesure de justifier précisément le kilométrage effectué pendant l’année pour son activité.

BARÈMES POUR 2021

Véhicules de tourisme

|

Puissance fiscale du véhicule |

Gazole |

Super sans plomb |

GPL |

|---|---|---|---|

|

3 à 4 CV |

0,079 € |

0,102 € |

0,064 € |

|

5 à 7 CV |

0,097 € |

0,125 € |

0,079 € |

|

8 et 9 CV |

0,116 € |

0,149 € |

0,094 € |

|

10 et 11 CV |

0,131 € |

0,168 € |

0,105 € |

|

12 CV et plus |

0,145 € |

0,187 € |

0,117 € |

Véhicules deux roues motorisés : vélomoteurs, scooters et motocyclettes

|

Puissance fiscale du deux roues |

Frais de carburant au kilomètre |

|---|---|

|

Inférieure à 50 cm3 |

0,033 € |

|

De 50 CC à 125 CC |

0,067 € |

|

3, 4 et 5 CV |

0,085 € |

|

Au-delà de 5 CV |

0,118 € |

Source : BOI-BAREME-000003, 9 fév. 2022

TVA

TVA À L’IMPORTATION : LA DATE LIMITE DE DÉPÔT DE LA DÉCLARATION DE TVA EST FIXÉE AU 24 DU MOIS POUR TOUS LES IMPORTATEURS

A compter du 1er janvier 2022, la TVA due sur les importations de marchandises en provenance de pays tiers à l’Union européenne (CGI, art. 291) n’est plus perçue lors des opérations de dédouanement par le service des Douanes, mais est autoliquidée sur la déclaration de TVA (CA3) de l’importateur (V. INFOGEA 1/2022). Ce nouveau régime concerne tous les professionnels identifiés à la TVA en France (qu’ils soient assujettis ou exonérés de TVA).

Afin d’aider les importateurs à déclarer ces opérations, des aménagements de la déclaration de TVA ont été apportés :

- la déclaration en ligne sera pré-remplie du montant de TVA à l'importation à collecter (hors régime fiscaux suspensifs) à partir des éléments préalablement déclarés à la DGDDI ; le pré-remplissage sera effectif le 14 de chaque mois ;

- un nouveau service disponible depuis le site de la Douane www.douane.gouv.fr permettra au redevable de la TVA d'obtenir le détail du montant pré-rempli selon des modalités particulières.

Pour les opérations réalisées à compter du mois de janvier 2022, il est prévu que les déclarations de TVA faisant apparaître des importations doivent être déposées au plus tard le 24 du mois suivant le mois ou le trimestre au cours duquel la taxe est devenue exigible (CGI, ann. IV, art. 39, 1, 2 ° nouveau).

En conséquence, la date limite de dépôt de la déclaration est unifiée pour tous les importateurs et décalée au 24 du mois ou du trimestre suivant l'importation (selon le régime de TVA applicable).

Source : A. n° CCPE2136323A, 22 déc. 2021 : JO 4 févr. 2022

LES MODALITÉS DE DÉPÔT DE L'ÉTAT RÉCAPITULATIF DES CLIENTS SONT PRÉCISÉES

La déclaration d’échange de biens (DEB) a été supprimée et remplacée par deux déclarations à compter du 1er janvier 2022 : une enquête statistique mensuelle (“EMEBI”) et un état récapitulatif des clients (V. INFOGEA 1/2022).

L’état récapitulatif des clients concerne tout assujetti identifié à la TVA en France qui réalise des livraisons intracommunautaires de marchandises au départ de la France. Un décret en date du 4 février 2022 a précisé les modalités de dépôt de cette nouvelle déclaration.

L’état récapitulatif des clients est souscrit par l'assujetti ou, le cas échéant, par son représentant fiscal ou encore par son mandataire ponctuel (CGI, ann. III, art. 96 J modifié).

Dans l'état récapitulatif doivent figurer les informations suivantes :

- le numéro de TVA sous lequel l'assujetti a effectué les livraisons ;

- le numéro de TVA du client dans le pays de livraison des marchandises ;

- pour chaque acquéreur, le montant total des livraisons de biens effectuées par l'assujetti pour lesquelles la TVA est devenue exigible dans l’autre Etat membre.

- pour les livraisons de biens intracommunautaires exonérées (CGI, art. 262 ter, I, 2°), le numéro sous lequel l'assujetti est identifié à la TVA dans l'État membre d'arrivée de l'expédition ou du transport ainsi que la valeur du bien ;

- le montant des régularisations effectuées.

Cet état doit être transmis au plus tard le dixième jour ouvrable du mois suivant l'opération.

Zoom professions libérales

LE BARÈME D’ÉVALUATION DES FRAIS DE VÉHICULES POUR 2021 EST REVALORISÉ DE 10 %

Le revenu imposable est déterminé en déduisant des recettes les frais nécessaires à l’acquisition du revenu évalués pour leur montant réel. En matière de frais de véhicule (voiture ou deux-roues), il est admis à titre de simplification que les contribuables puissent, sous certaines conditions et limites, déduire un montant calculé forfaitairement en fonction du nombre de kilomètres parcourus à titre professionnel et des caractéristiques du véhicule (carburant et puissance fiscale).

L’évaluation forfaitaire des frais de véhicule est établie à partir d’un barème mis à jour annuellement par l’Administration. Compte tenu de la forte reprise économique et de la forte hausse des prix du carburant, le Gouvernement a décidé de donner un coup de pouce aux automobilistes en revalorisant le barème kilométrique de 10 % en 2021. À partir de 2023, il est envisagé d'introduire une indexation automatique du barème kilométrique afin de mieux tenir compte de l'évolution du coût de possession d'un véhicule, en particulier des coûts du carburant.

Le barème kilométrique peut être utilisé par les salariés qui optent pour la déduction des frais réels (au lieu et place de la déduction forfaitaire de 10 %) (CGI, art. 83, 3 °) et aussi par :

- les titulaires de bénéfices non commerciaux relevant du régime de la déclaration contrôlée qui ont renoncé à la déduction des frais réels pour l'ensemble des véhicules (automobiles, motos, scooters et vélomoteurs) utilisés à titre professionnel en 2021 ;

- les gérants et associés relevant de l'article 62 du CGI qui ont renoncé à la déduction forfaitaire de 10 % ;

- en matière sociale, les employeurs qui versent des indemnités forfaitaires aux salariés devant utiliser leur véhicule personnel pour des déplacements professionnels (itinérants, commerciaux) ou pour le trajet domicile-travail.

Le barème couvre tous les frais de véhicules (amortissement, assurance, carburant…) à l’exception des frais de péage, de garage ou de parking et d'intérêts annuels afférents à l'achat à crédit du véhicule.

Pour plus d’informations sur les conditions d’application du barème, voir BOI-BNC-BASE-40-60-40-20, 21 août 2019, BOI-BAREME-000001, 26 mars 2019 et BOI-RSA-BASE-30-50-30-20, 24 fév. 2017.Le barème applicable aux revenus de l’année 2021 a été mis à jour par un arrêté du 1er février 2022.

Nous reproduisons ci-après les barèmes qui devront être utilisés pour la détermination des frais de véhicule de votre prochaine déclaration de revenus (n° 2035) déposée au titre de l’année 2021.

BARÈME APPLICABLE AUX VOITURES AUTOMOBILES

|

Puissance administrative |

Jusqu'à 5 000 km |

De 5 001 à 20 000 km |

Au delà de 20 000 km |

|---|---|---|---|

|

3 CV et moins |

d x 0,502 |

(d x 0,3) + 1 007 |

d x 0,35 |

|

4 CV |

d x 0,575 |

(d x 0,323) + 1 262 |

d x 0,387 |

|

5 CV |

d x 0,603 |

(d x 0,339) + 1 320 |

d x 0,405 |

|

6 CV |

d x 0,631 |

(d x 0,355) + 1 382 |

d x 0,425 |

|

7 CV et plus |

d x 0,661 |

(d x 0,374) + 1 435 |

d x 0,446 |

|

d représente la distance annuelle parcourue à titre professionnel. |

|||

Ces montants sont majorés de 20 % pour les véhicules électriques.

Exemple : Pour 5 500 km parcourus à titre professionnel en 2021 avec un véhicule de 5 CV, le professionnel peut déduire au titre de ses frais de voiture la somme de 3 185 € [(5 500 x 0,339) + 1 320]. S’il s’agit d’un véhicule électrique, la somme est portée à 3 822 €.

BARÈME APPLICABLE AUX DEUX-ROUES

- Tarifs applicables aux cyclomoteurs au sens du Code de la route

Un cyclomoteur au sens du code de la route est un véhicule à deux-roues, dont la vitesse maximale par construction ne dépasse pas 45 km/h et équipé d’un moteur d’une cylindrée ne dépassant pas 50 cm³ s’il est à combustion interne, ou d’une puissance maximale nette n’excédant pas 4 kw pour les autres types de moteur. Il peut s’agir, selon les dénominations commerciales, de scooters, de vélomoteur.

|

Jusqu’à 3 000 km |

De 3 001 à 6 000 km |

Au-delà de 6 000 km |

|---|---|---|

|

d x 0,299 |

(d x 0,07) + 458 |

d x 0,162 |

|

d représente la distance annuelle parcourue à titre professionnel. |

||

Ces montants sont majorés de 20 % pour les véhicules électriques.

Exemple : un professionnel ayant parcouru 2 500 km en 2021, dont 1 800 km à titre professionnel, avec un vélomoteur dont la cylindrée est inférieure à 50 cm3, peut obtenir la déduction de : 1 800 x 0,299 = 538 €.

- Tarifs applicables aux autres deux-roues (cylindrée supérieure à 50 cm3)

|

Puissance administrative |

Jusqu’à 3 000 km |

De 3 001 à 6 000 km |

Au-delà de 6 000 km |

|---|---|---|---|

|

1 ou 2 CV |

d x 0,375 |

(d x 0,094) + 845 |

d x 0,234 |

|

3, 4 ou 5 CV |

d x 0,444 |

(d x 0,078) + 1 099 |

d x 0,261 |

|

Plus de 5 CV |

d x 0,575 |

(d x 0,075) + 1 502 |

d x 0,325 |

|

d représente la distance annuelle parcourue à titre professionnel. |

|||

Ces montants sont majorés de 20 % pour les véhicules électriques.

Exemple : pour un parcours de 5 000 km en 2021, effectué à titre professionnel avec un scooter dont la puissance est de 1 CV, la déduction sera de : [(5 000 x 0,094) + 845] = 1 315 euros.

Source : A. NOR ECOE2202731A, 1er fév. 2022 : JO 13 fév. 2022 ; MINEFIR, communiqué n° 1981, 3 févr. 2022

Activité partielle

LES TAUX DÉROGATOIRES DE L'ACTIVITÉ PARTIELLE SONT PROLONGÉS JUSQU'AU 28 FÉVRIER 2022

Les taux dérogatoires d'indemnisation de l'activité partielle applicables aux employeurs et salariés éligibles sont encore une fois prorogés jusqu'au 28 février 2022. Ainsi, pour certains salariés, l'indemnité d'activité partielle sera maintenue à 70 % de leur rémunération horaire antérieure brute (au lieu de 60 % dans le cas général).

Pour les employeurs qui relèvent des secteurs les plus affectés par les conséquences de l'épidémie de Covid-19 et qui continuent de subir une forte baisse du chiffre d'affaires, l'allocation d'activité partielle continuera à leur être versée dans les mêmes conditions qu'en janvier 2022 (zéro reste à charge).

Les questions/réponses publiées par le Ministère du travail sur l’activité partielle ont été mises à jour.

Source : D. n° 2022-77 et n° 2022-78, 28 janv. 2022 : JO 29 janv. 2022 ; Min. Trav., document Questions-réponses, 4 févr. 2022

Aides à l’insertion professionnelle

UNE NOUVELLE AIDE À L’EMBAUCHE EST PRÉVUE EN FAVEUR DE CERTAINS DEMANDEURS D’EMPLOI

La loi de financement de la sécurité sociale pour 2022 a élargi le champ de l'aide exceptionnelle attribuée aux employeurs qui recrutent des demandeurs d'emploi par contrat de professionnalisation. Cette aide est désormais applicable à l'embauche de certains demandeurs d'emploi par contrat d'insertion professionnelle intérimaire (CIPI) ou contrat de développement professionnel intérimaire (CDPI).

Les contrats d'insertion professionnelle intérimaire et les contrats de développement professionnel intérimaire favorisent l'accès à l'emploi de personnes peu ou pas qualifiées, éloignées du marché du travail ou rencontrant des difficultés d'insertion professionnelle en leur proposant une alternance de périodes de formation et de missions en intérim.Ces contrats ouvrent désormais droit à une aide exceptionnelle de 8 000 € maximum versée à l’employeur au titre de la première année d'exécution du contrat. Pour en bénéficier, plusieurs conditions doivent être remplies :

- le contrat doit être conclu entre le 1er janvier 2022 et le 31 décembre 2022 ;

- les personnes embauchées doivent :

- résider sur le territoire national,

- être inscrites comme demandeurs d'emploi tenus d'accomplir des actes positifs de recherche d'emploi, et pendant au moins 12 mois au cours des 15 derniers mois, ayant été inscrites comme demandeurs d'emploi et n'ayant exercé aucune activité professionnelle ou ayant exercé une activité professionnelle d'une durée maximale de 78 heures mensuelles,

- préparer un diplôme ou un titre à finalité professionnelle équivalant au plus au niveau 7 du cadre national des certifications professionnelles (niveau bac + 5 « Master »), ou un certificat de qualification professionnelle.

Pour bénéficier de l’aide, l'OPCO (opérateur de compétences) doit avoir donné son accord de prise en charge du contrat : il adresse par voie dématérialisée à Pôle emploi les informations nécessaires au paiement de l'aide pour chaque contrat éligible puis Pôle emploi vérifie l'éligibilité du contrat au regard des critères légaux.

Source : D. n° 2021-1852, 28 déc. 2021 : JO 29 déc. 2021

Covid-19

LES MESURES EXCEPTIONNELLES EN FAVEUR DES DISCOTHÈQUES SONT RELANCÉES

Afin de tenir compte des évolutions de la crise sanitaire, l’URSSAF a réactivé les mesures exceptionnelles pour accompagner les discothèques en fin d’année 2021.

Les discothèques qui font l’objet d’une fermeture administrative, ont pu reporter tout ou partie de leurs cotisations sociales (part salariale et part patronale) pour les échéances du 15 décembre 2021 et des 5 ou 15 janvier 2022 en formulant une demande de report. Cette possibilité de report a été renouvelée pour les échéances du 7 et 15 février 2022 à partir du formulaire en ligne dédié.

Les discothèques bénéficient également de mesures d’exonération des cotisations et d’aide au paiement de 20 % pour les périodes d’emploi de novembre et décembre 2021.

Elles ont également la possibilité de demander le report ou la renégociation de leur plan d’apurement de dettes sociales auprès de l’URSSAF.

Source : URSSAF, Actu. 4 fév. 2022

Hygiène et sécurité

ASSOUPLISSEMENT TEMPORAIRE DES CONDITIONS DE RESTAURATION DES SALARIÉS DANS L’ENTREPRISE

En principe, il est interdit aux salariés de déjeuner dans les locaux affectés au travail (C. trav., art. R. 4228-22 et art. R. 4228-19). Toutefois, compte tenu de la crise sanitaire, cette interdiction est levée jusqu’au 30 avril 2022 lorsque la configuration du local de restauration ou de l'emplacement normalement dédié à la restauration ne permet pas de garantir le respect des règles de distanciation physique définies dans le cadre de la lutte contre l'épidémie de Covid-19.

Dans les établissements de moins de 50 salariés :

- l'employeur peut prévoir un ou plusieurs autres emplacements répondant aux exigences de l’article R. 4228-23 du code du travail, et permettant aux travailleurs de se restaurer dans des conditions préservant leur santé et leur sécurité ;

- l'employeur n'est pas tenu, si ces emplacements sont situés dans des locaux affectés au travail, d'adresser à l'agent de contrôle de l'inspection du travail et au médecin du travail la déclaration normalement requise.

Cet assouplissement est entré en vigueur à compter du 27 janvier 2022 et s'appliquera jusqu'au 30 avril 2022. Compte tenu de l'évolution de la situation sanitaire, cette date pourra être reportée par décret et au plus tard jusqu'au 31 juillet 2022.

Source : D. n° 2022-61, 25 janv. 2022 : JO 26 janv. 2022

Formation professionnelle

FAQ SUR LES CONTRIBUTIONS DE FORMATION PROFESSIONNELLE ET TAXE D’APPRENTISSAGE

En décembre 2021, l’URSSAF a recueilli des questions d’employeurs sur les nouvelles modalités de recouvrement des contributions de formation professionnelle et taxe d’apprentissage lors des deux webconférences sur le sujet. Rappelons que ces contributions sont désormais exigibles en DSN mensuellement pour les périodes d’emploi de l’année 2022, et ne font plus l’objet d’une déclaration séparée.

Une FAQ a été mise en ligne autour des thèmes suivants :

- Décalage de paie

- CPF-CDD : le passage d’un CDD en CDI

- Taxe d’apprentissage : l’embauche d’un apprenti

- TVA

- Contributions conventionnelles

- Déclaration de l’IDCC en cas d’activités multiples ou d’absence de convention collective

Source : URSSAF, Actu. 26 janv. 2022

Projet

LE PROJET DE LOI EN FAVEUR DE L'ACTIVITÉ PROFESSIONNELLE INDÉPENDANTE A ÉTÉ ADOPTÉ

Le 14 février dernier, la loi en faveur de l’activité professionnelle indépendante a été définitivement adoptée. Elle vise à créer un environnement juridique, fiscal et social plus simple et protecteur pour les travailleurs indépendants.

Cette loi est issue du “Plan en faveur des travailleurs indépendants” lancé par le Gouvernement en septembre dont certaines mesures ont déjà été adoptées dans le cadre de la loi de finances pour 2022 (V. INFOGEA 1/2022) et de la loi de financement de la Sécurité sociale pour 2022 (V. INFOGEA 22/2021).

Les mesures issues de la loi en faveur de l’activité professionnelle indépendante sont les suivantes :

Création d’un statut unique protecteur pour l’entrepreneur individuel et suppression du statut d’entrepreneur individuel à responsabilité limité (EIRL). - Dorénavant, l’ensemble du patrimoine personnel de l’entrepreneur individuel est protégé : il devient par défaut insaisissable par les créanciers professionnels, sauf si l’entrepreneur en décide autrement. Seuls les éléments utiles à l’activité professionnelle de l’entrepreneur individuel pourront être saisis en cas de défaillance professionnelle.

En parallèle, le statut de l'entrepreneur individuel à responsabilité limitée (EIRL) est supprimé progressivement, ses principaux avantages étant repris dans le nouveau statut.

Ces nouvelles mesures s’appliqueront aux créations d’entreprises qui interviendront trois mois après la promulgation de la loi. Pour les entreprises déjà créées avant la réforme, la dissociation des patrimoines ne s'appliquera qu'aux nouvelles créances.

Possibilité pour les entrepreneurs individuels de faire évoluer plus aisément leur activité en passant de l’entreprise individuelle à la société. - La loi traite également du transfert du patrimoine professionnel des entrepreneurs individuels. Il facilite la transmission d'une entreprise individuelle (par vente ou donation) ou son passage en société.

Assouplissement des conditions d’accès à l’allocation travailleurs indépendants (ATI). - Désormais, les professionnels qui cessent leur activité non-viable pourront bénéficier de cette allocation et mieux assurer leur rebond. Le montant de l’allocation est aujourd’hui fixé à 800 € par mois pour les entrepreneurs indépendants en redressement ou en liquidation judiciaire. Avec l’entrée en vigueur de la loi, l'ATI sera toujours de 800 € par mois, sauf pour les travailleurs indépendants qui auraient eu des revenus inférieurs sur les deux dernières années (le montant de l’ATI sera fixé ultérieurement par décret).

Le Gouvernement estime qu’avec cette mesure, 30 000 indépendants pourraient bénéficier chaque année de l'ATI, contre seulement un millier actuellement.

Autres mesures. - La loi prévoit par ailleurs une mesure en matière de surendettement des particuliers. Ainsi, les dettes professionnelles seront prises en compte en même temps que les autres dettes pour apprécier sa situation dans le cadre de l’ouverture d’une procédure de traitement du surendettement des particuliers.

L’accès à la formation des travailleurs indépendants sera en outre facilité. Il sera opéré une fusion au 1er septembre 2022 entre le fonds d'assurance formation des chefs d'entreprise artisanale (FAFCEA) et les conseils de la formation des chambres de métier et de l'artisanat (CMAR).

Source : L. n° 2022-174, 14 fév. 2022 : JO 15 fév. 2022

Covid-19

COMMENT RÉ-ÉTALER LE REMBOURSEMENT DE SON PGE ?

Le Ministre de l’Economie a annoncé des mesures d'assouplissement du remboursement des prêts garantis par l'État (PGE) pour les très petites entreprises les plus en difficulté afin de soutenir leur trésorerie mise à mal par les conséquences de la crise sanitaire.

Depuis mars 2020, 697 000 entreprises ont bénéficié d’un PGE pour un encours total de 143 Mds€. La très forte reprise économique en 2021 a fait tomber le “taux de défaut anticipé” sur les PGE à seulement 3,8 %. Malgré cela, certaines entreprises, majoritairement des TPE, se trouvent dans des situations dégradées et ne pourront faire face à l’échéancier de remboursement initialement prévu.

Pour y remédier, le Ministre de l'Économie a annoncé la révision des termes de remboursement des PGE pour les TPE en grande difficulté qui pourront bénéficier d'un étalement du remboursement jusqu'à 10 ans (au lieu de 6 ans) et d'un report de six mois du début du remboursement à fin 2022.

Elles pourront accéder à ces deux options :

- directement sur le site du Médiateur du crédit ;

- via le conseiller départemental à la sortie de crise.

Cette procédure sera gratuite, rapide, confidentielle et non judiciaire. Elle fera l'objet d'étude au cas par cas afin d'identifier les TPE les plus contraintes financièrement.

Source : Gouvernement, Actu. 5 janv. 2022

LANCEMENT DU SITE INTERNET FORMALITES.ENTREPRISES.GOUV.FR POUR SIMPLIFIER LES FORMALITÉS ADMINISTRATIVES DES PROFESSIONNELS

Le Gouvernement a lancé le 1er janvier dernier le site formalites.entreprises.gouv.fr. Ce nouveau site mutualise les ressources d’une dizaine de sites internet afin de simplifier et de centraliser les démarches des entreprises.

Conçu comme un guichet unique pour toutes les formalités administratives des entreprises et des professionnels, il permet de réaliser l’ensemble des formalités administratives pour immatriculer, modifier ou cesser leur activité ou encore déposer leurs comptes, quel que soit le secteur d’activité.

Cette nouvelle plateforme, opérée par l’INPI (Institut National de la Propriété Industrielle), permet de rassembler dans un seul formulaire dématérialisé toutes les démarches des entreprises, au lieu d’une cinquantaine de formulaires papier. Avec un formulaire unique, qui s’adapte à la situation du déclarant, l’utilisateur n’est désormais plus obligé de saisir les mêmes informations chaque fois qu’il souhaite entamer une démarche.

Le délai de traitement des demandes est par ailleurs raccourci. Le déclarant pourra ainsi suivre en direct ses formalités réalisées ou en cours grâce à un tableau de bord.

Au 1er janvier 2023, formalites.entreprises.gouv.fr remplacera les six réseaux de centres de formalités des entreprises (CFE) et le site Guichet entreprises.

Source : MINEFIR, Actu. 19 janv. 2022

LANCEMENT DU SITE ENTREPRENDRE.SERVICE-PUBLIC.FR POUR INFORMER LES CRÉATEURS ET CHEFS D’ENTREPRISES

Le Gouvernement a lancé le 14 février le site entreprendre.service-public.fr. Celui-ci rassemble sur un même site, informations et outils personnalisés destinés aux entrepreneurs.

Ce nouveau portail regroupe, autour de ressources fiables, actualisées et gratuites, l’ensemble de l’information utile pour les entrepreneurs et les chefs d’entreprise. Celles-ci sont, par ailleurs, personnalisées en fonction de la situation de l’entreprise.

Ce site de référence permet de se renseigner sur toutes les étapes et moments de vie d‘une entreprise (création, reprise, développement, transmission, cession, clôture). Il propose des fiches pratiques et des outils pour créer, conduire et développer l’activité économique d’une entreprise au quotidien.

Source : MINEFIR, Actu. 14 fév. 2022

Avocats

QPC : UNE ENQUÊTE POUR MIEUX IDENTIFIER LES ATTENTES DES AVOCATS

Le Conseil national des barreaux lance un questionnaire afin de recenser le nombre de questions prioritaires de constitutionnalité déposées par les avocats, qu’elles aient été déposées en première instance ou en appel, devant les juridictions civiles, pénales ou administratives, sur une période de trois années et ayant fait l’objet d’une recevabilité. Pour les questions prioritaires de constitutionnalité non transmises, il est demandé de préciser le ou les motifs de non-transmission.

L’enquête est accessible en ligne en suivant ce lien.

La date limite de réponse est fixée au dimanche 27 février 2022.

Source : CNB, Actu. 11 fév. 2022

Automobile

DONNÉES SOCIALES 2020 DE LA BRANCHE AUTOMOBILE

L’Observatoire de Branche des Services de l'Automobile (OBSA) vient de publier sur son site internet son rapport sur les données sociales 2020 de la branche automobile. Ce rapport fournit des données statistiques les plus récentes sur la formation, les entreprises et les salariés de la branche des services de l’automobile.

Le nombre d’entreprises continue d’augmenter pour atteindre près de 160 000 entreprises fin 2019. Les entreprises de 1 à 10 salariés ont vu leur volume stagner alors que les entreprises sans salarié ainsi que celles supérieures à 11 salariés ont vu leur volume progresser. Toutefois, le nombre de salariés recule en 2020, à près de 416 500 salariés, soit une baisse de - 0,8 %, après une progression de cinq années consécutives.

En 2020, le taux d’embauche était de 13,9 % sur l’ensemble de la branche, soit moins de 14 embauches pour 100 salariés. La masse salariale est estimée à près de 11,3 milliards d’euros. L’alternance a vu ses effectifs progresser de + 8,2 %. L’insertion connaît une légère baisse en 2020, sous l’effet de la pandémie, mais se maintient à un haut niveau pour atteindre 64 % (- 3 points) de taux d’emploi pour les apprentis et 36 % (- 5 points) pour les lycéens.

Source : OBSA, Données sociales de la branche, éd. 2021

Bâtiment

NOTE DE CONJONCTURE DU 4E TRIMESTRE 2021

Avec une progression de l’activité de 3,5 % au 4e trimestre 2021, l’artisanat du bâtiment enregistre sur l’année 2021 une croissance annuelle de 12,5 % (après un recul de 9 % en 2020) et une hausse de 2,5 % par rapport à 2019. Ces résultats viennent corroborer la dynamique de croissance observée sur les trois précédents trimestres. La croissance est principalement due aux travaux d'entretien-amélioration (+4 % sur le trimestre et +14 % sur l’année), soutenus par les travaux de performance énergétique qui bénéficient de mesures d'aides gouvernementales.

Malgré un contexte difficile marqué par la crise sanitaire, la pénurie et l’augmentation des prix des matériaux, "l'année 2021 marque un retour d'activité supérieur au niveau d'avant crise affichant une progression de 2,5 % en volume par rapport à 2019".

Pour l’année 2022, la croissance de l’activité de l’artisanat du bâtiment est estimée entre 2 et 3 %. Elle demandera aux entreprises d’anticiper au maximum et de gérer au quotidien les risques liés aux conditions d’approvisionnement et d’augmentation de l’inflation. Joueront également les incertitudes liées aux échéances électorales et à l’évolution de la pandémie.

Source : CAPEB, Note de conjoncture 4eT 2021, 26 janv. 2022

Experts-comptables

COMPTABILISATION DU PRÊT GARANTI PAR L’ETAT, L’ANC PUBLIE SES PRÉCONISATIONS

L’ANC a apporté des précisions sur les modalités de comptabilisation du PGE et les informations relatives qu’il convient de présenter dans les états financiers. L’Ordre des experts-comptables publie dans le numéro du mois de février de “SIC mag” la synthèse de celles-ci.

Source : OEC, SIC mag, Fév. 2022, n° 412, p. 25

Filière bois

UN OUTIL UNIQUE POUR OPTIMISER L’EMPREINTE CARBONE DE LA CONSTRUCTION PUBLIQUE

À l’aube de la RE 2020, le bois apparaît comme un puissant levier pour mettre le secteur de la construction sur la voie de la neutralité carbone et bâtir un cadre de vie plus durable. Le label Bois de France publie un guide d’utilisation du label dans les marchés publics. S’inscrivant dans la stratégie nationale bas carbone, cet outil unique dédié aux maîtres d’ouvrage s’appuie sur l’analyse du cycle de vie des produits pour offrir une garantie élevée de résultat, dans le respect du code des marchés publics.

Pour consulter le guide, une demande doit être faite sur le site de Bois de France (formulaire) à l’adresse suivante : bois-de-france.org/guide-marches-publics/

Source : Bois de France, Comm. presse, 9 nov. 2021

Médecins

GUIDE RETRAITE 2022

La CARMF vient de publier l’édition 2022 de son guide “Préparez votre retraite en temps choisi”.

L’ouvrage est articulé autour des thèmes suivants :

- préparez votre retraite

- augmentez votre retraite

- l'âge de départ en retraite

- demande de retraite

- exercice médical libéral après 62 ans

- le conjoint collaborateur

- CAPIMED

- questions diverses

Il peut être consulté en ligne sur le site de la Caisse.

Source : CARMF, Actu. fév. 2022

Métiers de bouche

IMPACT DE LA CRISE SANITAIRE SUR LES MÉTIERS DE BOUCHE

L’observatoire des métiers de l’alimentation en détail a publié sur son site internet un diagnostic de l’impact de la crise sanitaire dans les 6 branches alimentaires du secteur.

Ce diagnostic a été réalisé en 2021 dans le cadre de l’appel à projet à destination des branches professionnelles « Soutien aux démarches prospectives compétences » du plan d’investissement dans les compétences (PIC), par l’Observatoire prospectif des métiers et qualifications des métiers de l’alimentation, en partenariat avec l’OPCO EP et la DGEFP.Téléchargez le diagnostic détaillé par branche et la synthèse en cliquant sur les liens suivants :

- Diagnostic Impact de la crise sanitaire sur la branche de la Pâtisserie

- Diagnostic Impact de la crise sanitaire sur la branche de la Poissonnerie

- Diagnostic Impact de la crise sanitaire sur la branche de la Chocolaterie

- Diagnostic Impact de la crise sanitaire sur la branche de la Charcuterie-Traiteur

- Diagnostic Impact de la crise sanitaire sur la branche de la Boulangerie

- Diagnostic Impact de la crise sanitaire sur la branche de la Boucherie

- Synthèse des diagnostics

Source : Observatoire de l’alimentation en détail, Actu. 11 déc. 2021

Professionnels de santé

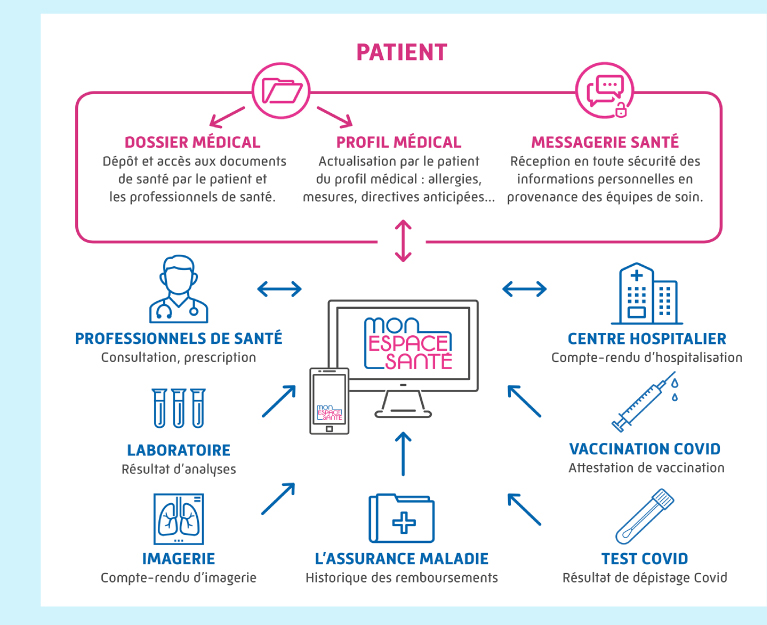

MON ESPACE SANTÉ, UN NOUVEAU SERVICE NUMÉRIQUE PERSONNEL ET SÉCURISÉ

Pour permettre à chacun d’avoir au même endroit l’ensemble de ses données dans un espace 100 % sécurisé, le Ministère de la santé et l’Assurance Maladie ont créé “Mon espace santé”. Il répond à un double objectif :

- donner à chaque usager un espace sécurisé et facile d’accès dans lequel il peut ajouter et consulter ses documents et informations de santé et les partager avec les professionnels de santé qui le suivent ;

- favoriser la continuité des soins pour mieux soigner en ville comme à l’hôpital, grâce au partage sécurisé des informations dans le respect des droits du patient.

Du 31 janvier à fin mars 2022, 65 millions de notifications (par e-mail ou courrier) seront envoyées à l’ensemble des bénéficiaires d’un régime d’assurance maladie français pour leur présenter le service et les inviter à créer leur espace. Les assurés ont également la possibilité d’activer leur compte sans attendre leur notification en se rendant sur www.monespacesante.fr.

Pour informer les professionnels de santé de l’arrivée du service, la campagne s’articulera autour de plusieurs outils tout au long du mois de février :

- envoi d’une newsletter hors-série 3mn consacrée à Mon espace santé aux médecin, infirmiers et pharmaciens ;

- e-mailing pour présenter le service aux autres professionnels de santé ;

- article contenant des vidéos sur les principaux cas d’usage disponibles sur l’espace “professionnels de santé” d’Ameli.fr ;

- publi-rédactionnels dans des médias affinitaires ;

- campagne sur le web pour renvoyer vers les contenus en ligne sur l’espace “Professionnels de santé” d’Ameli.fr.

Source : Min. solid. santé, Dossier de presse, 3 fév. 2022

Taxis et VTC

COMMUNICATION DE LA COMMISSION EUROPÉENNE POUR UN SERVICE LOCAL DE TRANSPORT DE PASSAGERS À LA DEMANDE PERFORMANT ET DURABLE

La Commission européenne a adopté le 2 février 2022 une communication intitulée "Un service local de transport de passagers à la demande (taxis et VTC) performant et durable" dans laquelle elle formule des recommandations concernant la réglementation du secteur des taxis et des VTC visant à garantir aux citoyens une mobilité locale adéquate et sûre, ainsi qu’à améliorer la durabilité du secteur et à promouvoir les objectifs du pacte vert pour l’Europe et de la stratégie de mobilité durable et intelligente.

Cette communication précise que les mesures mises en place par les États membres afin de réglementer le secteur des taxis et des VTC doivent respecter les libertés fondamentales sur lesquelles repose le marché unique. Ils doivent également veiller à ce que toute personne active dans le secteur du transport de passagers à la demande bénéficie d’un niveau adéquat de droits sociaux et de sécurité juridique en matière de statut professionnel.

Source : Comm. europ., Communication 2022/C 62/01, 2 fév. 2022

Indices et taux

TAUX DE L’ÉPARGNE RÉGLEMENTÉE

Pour la période du 1er février 2022 au 31 juillet 2022, les taux d'intérêt annuels de rémunération des principaux produits d'épargne réglementée sont modifiés à la hausse :

- Livret A et du livret de développement durable et solidaire (LDDS) : 1,0 %

- Livret d'épargne populaire (LEP) : 2,2 %

- Livrets d'épargne-entreprise (LEE) : 0,75 %

- Comptes d'épargne logement (CEL) : 0,75 %

Source : A. n° ECOT2201969A, 27 janv. 2022 : JO 30 janv. 2022

ÉCHÉANCIER FISCAL ET SOCIAL DU MOIS DE MARS 2022

(Professionnels employant moins de 10 salariés)

OBLIGATIONS FISCALES

Vendredi 11 mars 2022

Personnes physiques ou morales intervenant dans le commerce intracommunautaire

- • Dépôt des deux nouvelles déclarations remplaçant la déclaration des échanges de biens (DEB) :

- pour les échanges de marchandises entre États membres de l'Union européenne au titre des opérations effectuées en février 2022 auprès du service des douanes.

- Sur ces deux nouvelles déclarations à souscrire pour les opérations réalisées à compter du 1er janvier 2022 : V. INFOGEA 1/2022 > INFOS FISCALES > TVA.

- • Dépôt de la déclaration européenne des services (DES) au titre des prestations de service réalisées en février 2022 en utilisant le téléservice DES, sauf pour les prestataires bénéficiant du régime de la franchise en base qui peuvent opter pour la déclaration sous format papier auprès du service des douanes.

- Ces déclarations doivent être souscrites en ligne sur le site sécurisé : https://www.douane.gouv.fr/service-en-ligne/

Mardi 15 mars 2022

Employeurs redevables de la taxe sur les salaires

Télépaiement de la taxe sur les salaires versés en février 2022 si le montant de la taxe acquittée en 2021 excède 10 000 €.

Les employeurs dont le chiffre d’affaires HT de l’année 2021 n’a pas excédé les limites d’application de la franchise en base de TVA sont exonérés de la taxe sur les salaires pour les rémunérations versées en 2022.Jeudi 31 mars 2022

Entreprises bénéficiant du régime de la franchise en base de TVA

Option pour le paiement de la taxe à compter du mois de mars 2022.

Date variable

Tous les contribuables

Paiement des impôts directs (impôt sur le revenu, impôts locaux, etc.) mis en recouvrement entre le 15 janvier et le 15 février 2022.

Redevables de la TVA et des taxes assimilées

• Redevables relevant du régime réel normal- (entre le 15 et le 24 mars) :

- - Régime de droit commun : déclaration CA3 et paiement des taxes afférentes aux opérations du mois de février 2022 ;

- - Régime des acomptes provisionnels : paiement de l'acompte relatif aux opérations du mois de février ; déclaration et régularisations relatives aux opérations du mois de janvier.

- (mesure réservée aux titulaires de BIC,

- ) : Déclaration CA 3 et télépaiement des taxes afférentes aux opérations du mois de février.

- Dépôt en même temps que la déclaration CA3 du mois de février de l'imprimé n° 3519 dans le cadre de la procédure générale de remboursement de crédit de taxe

- .

Propriétaires d'immeubles

Déclaration, dans un délai de 90 jours à compter de leur réalisation définitive ou, à défaut, de leur acquisition, des constructions nouvelles et des changements de consistance ou d'affectation des propriétés bâties et non bâties réalisés en décembre 2021 sous peine, notamment, de la perte totale ou partielle des exonérations temporaires de taxe foncière.

La même obligation s'impose en cas de changement d'utilisation des locaux professionnels. Les propriétaires de ces locaux doivent utiliser un imprimé conforme au modèle CERFA n° 14248*03 en cas de création, de changement de consistance, d'affectation ou d'utilisation des locaux depuis le 1er janvier 2013.OBLIGATIONS SOCIALES

Samedi 5 février 2022

Lorsque la date limite tombe un samedi, un dimanche ou un jour férié, certains organismes sociaux peuvent accorder un report de délai jusqu'au jour ouvrable suivant.Travailleurs indépendants

Paiement par prélèvement de la fraction mensuelle ou trimestrielle des cotisations provisionnelles exigibles.

Le travailleur indépendant a le choix de la date d'exigibilité de ses prélèvements mensuels : soit le 5, soit le 20 de chaque mois. En cas de paiement trimestriel, les échéances sont dues aux 5 février, 5 mai, 5 août et 5 novembre.Mardi 15 février 2022

Employeurs de moins de 50 salariés, quelle que soit la date de versement des salaires du mois

- • Date limite de

- relative aux rémunérations versées au mois de février 2022, y compris aux éléments nécessaires au règlement du prélèvement à la source de l'IR.

- •

- des cotisations de sécurité sociale, des cotisations d'assurance chômage et FNGS, de la CSG, de la CRDS, du FNAL et du versement transport dus sur les salaires du mois de février 2022.

Dimanche 20 mars 2022

Lorsque la date limite tombe un samedi, un dimanche ou un jour férié, certains organismes sociaux peuvent accorder un report de délai jusqu'au jour ouvrable suivant.

Travailleurs indépendants

Paiement par prélèvement de la fraction mensuelle des cotisations provisionnelles exigibles.

Le travailleur indépendant a le choix de la date d'exigibilité de ses prélèvements mensuels : soit le 5, soit le 20 de chaque mois.Vendredi 25 mars 2022

Tous employeurs

Date limite de paiement des cotisations de retraite complémentaire obligatoire exigibles au titre des rémunérations de la période d'emploi du mois de décembre aux caisses de retraite AGIRC-ARRCO.

Les entreprises de moins de 11 salariés ont la possibilité d'opter pour une exigibilité trimestrielle de ces cotisations.Jeudi 31 mars 2022

Micro-entrepreneurs

Déclaration du chiffre d'affaires réalisé au titre du mois de février 2022 par les micro-entrepreneurs soumis au régime micro-social ayant opté pour la déclaration mensuelle, et paiement des cotisations correspondantes.