Échéancier fiscal et social du mois de mai 2020

(employeurs de moins de 11 salariés)

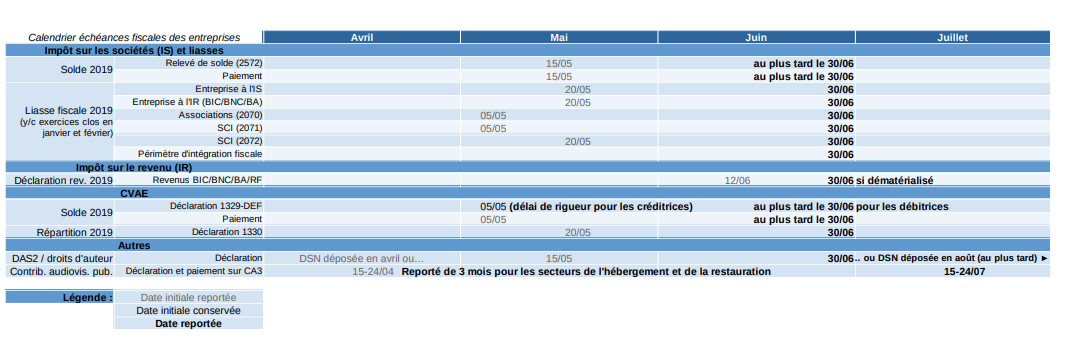

OBLIGATIONS FISCALES

Mardi 5 mai 2020

Professionnels relevant des bénéfices industriels et commerciaux (BIC)

Déclaration des résultats n° 2031 et annexes (y compris l'imprimé n° 2069-RCI-SD relatif aux crédits et réductions d'impôt) pour les entreprises relevant du régime réel normal ou simplifié (quelle que soit la date de clôture de l'exercice 2019).

Toutes les entreprises industrielles ou commerciales relevant de l'impôt sur le revenu selon un régime réel (normal ou simplifié) d'imposition de leurs résultats ont l'obligation de télédéclarer leurs résultats selon la procédure TDFC, quel que soit le montant de leur chiffre d'affaires.L'Administration accorde un délai supplémentaire de 15 jours calendaires par rapport aux délais légaux aux utilisateurs des téléprocédures pour réaliser la télétransmission de leurs déclarations de résultats. Pour 2020, la date limite de télétransmission est donc fixée au mercredi 20 mai 2020.Dans le cadre de l'épidémie de Coronavirus, la DGFIP a accordé un délai supplémentaire fixé au dimanche 31 mai 2020.

Titulaires de bénéfices non commerciaux (BNC)

Déclaration des bénéfices non commerciaux n° 2035 et annexes (y compris l'imprimé n° 2069-RCI-SD relatif aux crédits et réductions d'impôt).

Tous les titulaires de BNC imposés selon le régime de la déclaration contrôlée ont l'obligation de télédéclarer leurs résultats selon la procédure TDFC.L'Administration accorde un délai supplémentaire de 15 jours calendaires par rapport aux délais légaux aux utilisateurs des téléprocédures pour réaliser la télétransmission de leurs déclarations de résultats. Pour 2020, la date limite de télétransmission est donc fixée au mercredi 20 mai 2020.Dans le cadre de l'épidémie de Coronavirus, la DGFIP a accordé un délai supplémentaire fixé au dimanche 31 mai 2020.

Sociétés civiles de moyens (SCM)

Déclaration du résultat de l'année 2018 sur l'imprimé n° 2036

L'Administration accorde un délai supplémentaire de 15 jours calendaires par rapport aux délais légaux aux utilisateurs des téléprocédures pour réaliser la télétransmission de leurs déclarations de résultats sur impots.gouv.fr via la procédure EFI-RP ou par transmission de fichiers EDI-TDFC. Pour 2020, la date limite de télétransmission est donc fixée au mercredi 20 mai 2020.Dans le cadre de l'épidémie de Coronavirus, la DGFIP a accordé un délai supplémentaire fixé au dimanche 31 mai 2020.

Entreprises assujetties à la cotisation sur la valeur ajoutée des entreprises (CVAE)

• Déclaration n° 1330-CVAE de la valeur ajoutée produite en 2019 et des effectifs salariés.

Les professionnels dont le chiffre d'affaires excède 152 500 € sont assujetties à la CVAE et ont l'obligation de télédéclarer une déclaration n° 1330-CVAE (CGI, art. 1649 quater B quater, V).L'Administration accorde un délai supplémentaire de 15 jours calendaires par rapport aux délais légaux aux utilisateurs des téléprocédures pour réaliser la télétransmission de leurs déclarations de résultats, délai qui bénéficie également à la déclaration n° 1330-CVAE. Pour 2019, la date limite de télétransmission est donc fixée au mercredi 20 mai 2020.Aucun délai supplémentaire n'a été accordé pour l'instant par la DGIP pour le dépôt de cette déclaration.

• Déclaration n° 1329-DEF pour la liquidation et la régularisation de la CVAE 2019.

Attention : le délai supplémentaire de 15 jours dont bénéficie la déclaration n° 1330-CVAE ne s'applique pas à la déclaration n° 1329-DEF.

Établissements soumis à la cotisation foncière des entreprises (CFE) et entreprises de réseaux soumises à l'IFER

• Déclaration n° 1447-M de cotisation foncière des entreprises (CFE) et d'imposition forfaitaire des entreprises de réseaux (IFER) par les entreprises de réseaux et les entreprises exerçant au 1er janvier 2019 à titre habituel une activité professionnelle non salariée en France :

o en cas de

modification,

notamment de la consistance des locaux, intervenue au cours de la période de référence ;

o qui souhaitent

demander le bénéfice d'une exonération ;

o de location d'immeubles nus dont les recettes brutes HT sont supérieures ou égales à 100 000 €.

Entreprises placées sous le régime simplifié d'imposition (RSI) de TVA

Déclaration CA12 déposée par les professionnels (BIC / BNC) relevant du régime simplifié d'imposition en matière de TVA.

Pour l'instant, aucun délai supplémentaire n'a été accordé par la DGFIP dans le cadre de l'épidémie sanitaire.

Professionnels locataires de locaux commerciaux ou professionnels au 1er janvier 2020 (DECLOYER)

Télétransmission de la déclaration Decloyer.

L'Administration accorde un délai supplémentaire de 15 jours aux entreprises qui ont recours aux téléprocédures. Elles ont donc jusqu'au 20 mai pour télétransmettre leur déclaration Decloyer.Compte tenu du report au 31 mai du dépôt de la déclaration de résultats professionnels 2020, la déclaration Decloyer déposé bénéficiera également de ce report.

Personnes ayant versé en 2019 des commissions, courtages, honoraires, ristournes, vacations

Déclaration sur l'imprimé DAS2 des commissions, honoraires, vacations, courtages versés en 2019 par les entreprises relevant de l'impôt sur le revenu ayant arrêté leur exercice le 31 décembre 2019.

Seules les sommes versées qui excèdent 1 200 € par an pour un même bénéficiaire doivent être portées sur la déclaration. Les entreprises ayant arrêté leur exercice le 31 décembre 2019 ou en janvier 2020 doivent en outre déclarer les droits d'auteur ou d'inventeur versés.Par tolérance, la déclaration pourra être déposée en même temps que la déclaration de résultats professionnels, soit au plus tard le 31 mai 2020, lorsqu'elle n'a pas été déposée via la déclaration sociale nominative (« DSN »).

Mercredi 13 mai 2020

Personnes physiques ou morales intervenant dans le commerce intracommunautaire

- Dépôt de la déclaration des échanges de biens (DEB) entre États membres de l'Union européenne au titre des opérations effectuées en avril 2020 auprès du service des douanes.

- Dépôt de la déclaration européenne des services (DES) au titre des prestations de service réalisées en avril 2020 en utilisant le téléservice DES, sauf pour les prestataires bénéficiant du régime de la franchise en base qui peuvent opter pour la déclaration sous format papier auprès du service des douanes.

Les téléservices DEB et DES sont accessibles sur le nouveau site sécurisé de la Douane : https://www.douane.gouv.fr/service-en-ligne/Aucun report de délai n'a été prévu pour le dépôt de ces déclarations dans le cadre de l'épidémie sanitaire.

Vendredi 15 mai 2020

Employeurs redevables de la taxe sur les salaires

Télépaiement de la taxe sur les salaires versés en avril 2020 si le montant de la taxe acquittée en 2019 excède 10 000 €.

Les employeurs dont le chiffre d'affaires HT de l'année 2019 n'a pas excédé les limites d'application de la franchise en base de TVA sont exonérés de la taxe sur les salaires pour les rémunérations versées en 2020.La taxe sur les salaires doit obligatoirement être payée par télérèglement par les entreprises, quels que soient le montant de leur chiffre d'affaires, de l'impôt à verser et l'impôt sur les bénéfices dont elles relèvent (impôt sur les sociétés ou impôt sur le revenu) (CGI, art. 1681 quinquies, 4 et 1681 septies, 5).Aucun report de délai n'a pour l'instant été prévu pour cette déclaration dans le cadre de l'épidémie sanitaire.

Établissements soumis à la cotisation foncière des entreprises (CFE)

Contribuables qui estiment que la base d'imposition de la cotisation due au titre de 2020 sera réduite : déclaration au comptable chargé du recouvrement en vue de réduire le montant de l'acompte de cotisation foncière des entreprises payable le 15 juin au plus tard.

Le redevable peut demander la diminution de l'acompte payable au 15 juin :- s'il estime que sa base d'imposition sera réduite d'au moins 25 % par rapport à celle de l'année précédente ;- s'il prévoit la cessation de son activité en cours d'année ;- ou encore, s'il a demandé le plafonnement de la contribution économique territoriale en fonction de la valeur ajoutée de l'année précédente.

Mercredi 20 mai 2020

Entreprises assujetties à la cotisation sur la valeur ajoutée des entreprises (CVAE)

Télédéclaration de l'imprimé n° 1330-CVAE de la valeur ajoutée produite en 2019 et des effectifs salariés.

Les professionnels dont le chiffre d'affaires excède 152 500 € sont assujetties à la CVAE et ont l'obligation de télédéclarer une déclaration n° 1330-CVAE (CGI, art. 1649 quater B quater, V).

Dimanche 31 mai 2020

Professionnels relevant des bénéfices industriels et commerciaux (BIC)

Télédéclaration des résultats sur l'imprimé n° 2031 et annexes (y compris l'imprimé n° 2069-RCI-SD relatif aux crédits et réductions d'impôt) pour les entreprises relevant du régime réel normal ou simplifié (quelle que soit la date de clôture de l'exercice 2019).

En raison du Coronavirus, la DGFIP a accordé un report général au 31 mai pour le dépôt de la déclaration de résultats 2019 et les déclarations de crédit d'impôt.

Titulaires de bénéfices non commerciaux (BNC)

Télédéclaration des bénéfices non commerciaux sur l'imprimé n° 2035 et annexes (y compris l'imprimé n° 2069-RCI-SD relatif aux crédits et réductions d'impôt).

En raison du Coronavirus, la DGFIP a accordé un report général au 31 mai pour le dépôt de la déclaration de résultats 2019 et les déclarations de crédit d'impôt.

Sociétés civiles de moyens (SCM)

Télédéclaration du résultat de l'année 2018 sur l'imprimé n° 2036.

En raison du Coronavirus, la DGFIP a accordé un report général au 31 mai pour le dépôt de la déclaration de résultats 2019 et les déclarations de crédit d'impôt.

Entreprises bénéficiant du régime de la franchise en base de TVA

Option pour le paiement de la taxe à compter du mois de mai 2020.

Contribuables ayant opté pour le paiement mensuel des impôts locaux

Demande de modulation ou de suspension des prélèvements.

Cette demande prendra effet pour le prélèvement du mois de mai.

Date variable

Redevables de la TVA et des taxes assimilées

• Redevables relevant du régime réel normal (entre le 15 et le 24 mai) :

- Régime de droit commun : déclaration CA 3 et paiement des taxes afférentes aux opérations du mois d'avril 2020 ;

- Régime des acomptes provisionnels : paiement de l'acompte relatif aux opérations du mois d'avril 2020 ; déclaration et régularisations relatives aux opérations du mois de mars 2020.

L'ensemble des entreprises ont l'obligation de télédéclarer et télérégler la TVA.Aucun report de délai n'est prévu pour le dépôt de la déclaration de TVA dans le cadre de l'épidémie. Toutefois, l'Administration a prévu pour les entreprises relevant du régime réel normal et qui ne sont pas en mesure de rassembler les pièces nécessaires à l'établissement de leur déclaration de TVA en raison du confinement (si celui-ci est prolongé), de recourir à un système d'évaluation forfaitaire de la TVA due : V. dans les Infos fiscales, TVA / Coronavirus : les entreprises sont autorisées à déclarer forfaitairement leur TVA.

• Redevables relevant du régime simplifié ayant opté pour le régime du mini-réel (mesure réservée aux titulaires de BIC, les BNC en sont exclus) : déclaration CA 3 et télépaiement des taxes afférentes aux opérations du mois d'avril 2020.

• Redevables ayant droit à un remboursement mensuel de la TVA déductible non imputable : dépôt de l'imprimé n° 3519 dans le cadre de la procédure générale de remboursement de crédit de taxe (cadres I, II et III), en même temps que la déclaration CA3 du mois d'avril 2020.

Propriétaires d'immeubles

Déclaration, dans un délai de 90 jours à compter de leur réalisation définitive ou, à défaut, de leur acquisition, des constructions nouvelles et des changements de consistance ou d'affectation des propriétés bâties et non bâties réalisés en février 2020 sous peine, notamment, de la perte totale ou partielle des exonérations temporaires de taxe foncière.

Il en est de même pour les changements d'utilisation des locaux professionnels. Les propriétaires de ces locaux doivent utiliser un imprimé conforme au modèle CERFA n° 14248*03 en cas de création, de changement de consistance, d'affectation ou d'utilisation des locaux depuis le 1er janvier 2013.

Tous les contribuables

Paiement des impôts directs (impôt sur le revenu, impôts locaux, etc.) mis en recouvrement entre le 15 mars et le 15 avril 2020.

OBLIGATIONS SOCIALES

Mardi 5 mai 2020

Travailleurs indépendants

Paiement par prélèvement de la fraction mensuelle des cotisations provisionnelles exigibles.

Le travailleur indépendant a le choix de la date d'exigibilité de ses prélèvements mensuels, le 5 ou le 20 de chaque mois.À l'heure où nous rédigeons ces lignes, nous ne savons pas si, comme pour les échéances des mois de mars et d'avril, le prélèvement sera annulé par l'URSSAF.

Vendredi 15 mai 2020

Employeurs occupant moins de 50 salariés, quelle que soit la date de versement des salaires du mois (sauf employeurs de plus de 9 salariés pratiquant déjà le décalage de paie au 24 novembre 2016)

• Paiement (URSSAF) des cotisations de sécurité sociale, des cotisations d'assurance chômage et FNGS, de la CSG, de la CRDS, du FNAL et du versement transport dus sur les salaires du mois d'avril.

En principe, les employeurs de moins de 11 salariés sont tenus de verser mensuellement les cotisations. Toutefois, ils peuvent opter pour le paiement trimestriel des cotisations s'ils en ont informé l'organisme avant le 31 décembre ou lors de l'emploi de leur premier salarié (CSS, art. R. 243-6-1). Dans ce cas, les cotisations et contributions dues au titre d'un trimestre T sont exigibles le 15 du 1er mois du trimestre T+1.

• Date limite de transmission de la DSN relative aux rémunérations versées au cours du mois d'avril, y compris aux éléments nécessaires au règlement du prélèvement à la source de l'IR.

On rappelle que les employeurs ayant opté pour le paiement trimestriel des cotisations sont tenus de transmettre les DSN mensuellement, le 15 du mois M+1.

Employeurs occupant plus de 9 et moins de 50 salariés pratiquant déjà le décalage de paie au 24 novembre 2016 et versant les salaires du mois après le 10 du mois suivant

Date limite de transmission de la DSN relative aux rémunérations du mois de mars, versées après le 10 mai.

Mercredi 20 mai 2020

Travailleurs indépendants

Paiement par prélèvement de la fraction mensuelle des cotisations provisionnelles exigibles.

Le travailleur indépendant a le choix de la date d'exigibilité de ses prélèvements mensuels, le 5 ou le 20 de chaque mois.À l'heure où nous rédigeons ces lignes, nous ne savons pas si, comme pour les échéances des mois de mars et d'avril, le prélèvement sera annulé par l'URSSAF.

Lundi 25 mai 2020

Tous employeurs

Date limite de paiement des cotisations de retraite complémentaire obligatoire exigibles au titre des rémunérations de la période d'emploi du mois d'avril aux caisses de retraite AGIRC-ARRCO.

À compter de 2019, ces cotisations sont dues au plus tard le 25 de chaque mois, sauf pour les entreprises de moins de 11 salariés qui ont opté pour une exigibilité trimestrielle.

Dimanche 31 mai 2019

Lorsque la date d'échéance tombe un samedi, un dimanche ou un jour férié, certains organismes accordent un report au premier jour ouvré suivant.

Micro-entrepreneurs

Déclaration du chiffre d'affaires réalisé au titre du mois d'avril mars par les micro-entrepreneurs soumis au régime micro-social ayant opté pour la déclaration mensuelle et le paiement des cotisations correspondantes.

À compter de 2019, ces cotisations sont dues au plus tard le 25 de chaque mois, sauf pour les entreprises de moins de 11 salariés qui ont opté pour une exigibilité trimestrielle.

DATE VARIABLE

Employeurs non soumis à la DSN

Envoi d'un exemplaire des attestations d'assurance chômage (attestation Pôle emploi) délivrées à l'occasion de toute rupture d'un contrat de travail (Centre de traitement, B.P. 80069, 77213 AVON Cedex).

Les employeurs recourant à la DSN procèdent à la transmission des attestations d'employeurs destinées à Pôle emploi via cette déclaration, par l'émission d'un signalement de fin de contrat de travail à délivrer normalement dans les 5 jours ouvrés suivant la fin du contrat.